Comunicado de política monetaria de la Fed de julio

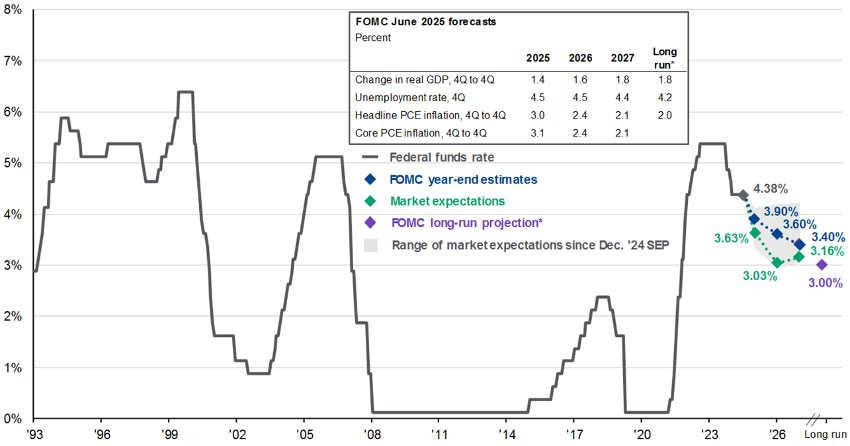

Como anticipaban los mercados, la Reserva Federal mantuvo sin cambios su tasa de referencia en el rango de 4.25%–4.50%. A diferencia del tono más optimista de junio, esta vez reconoció una moderación en la actividad económica durante la primera mitad del año.

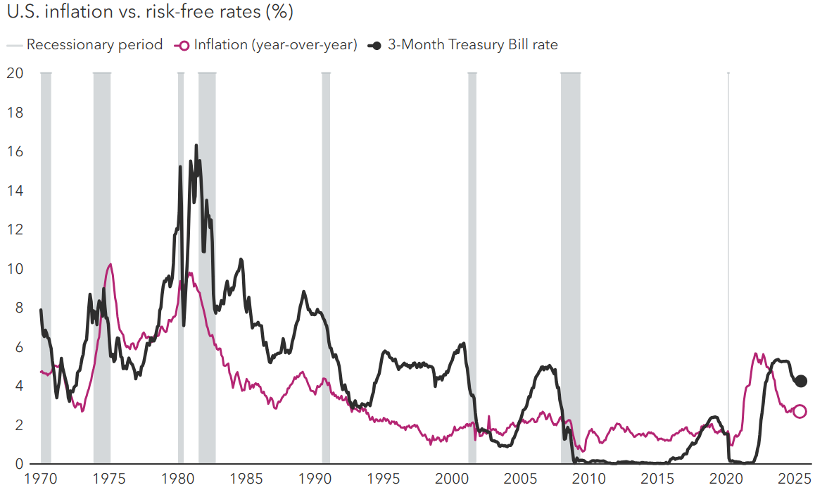

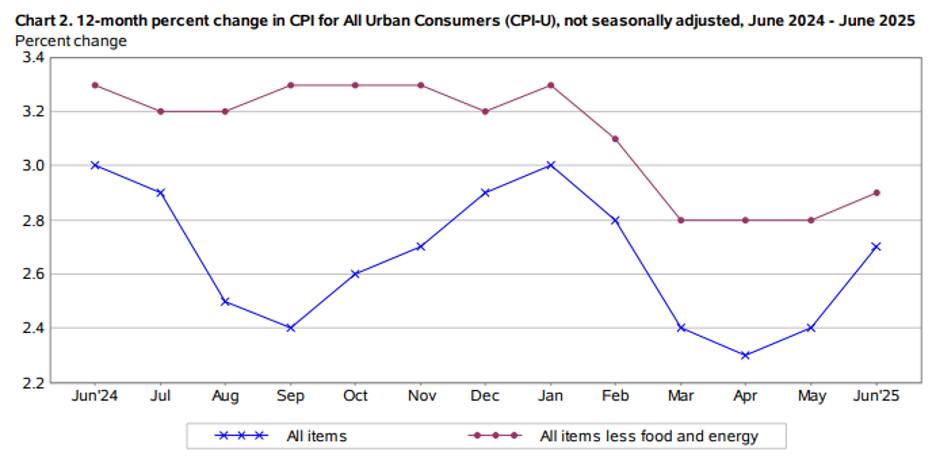

Aunque el mercado laboral sigue siendo sólido y el desempleo permanece bajo, la inflación continúa algo elevada, por lo que el Comité reafirmó su compromiso con su doble mandato: empleo pleno y estabilidad de precios.

Llamó la atención que la decisión no fue unánime. Dos miembros, Bowman y Waller, votaron a favor de un recorte de 25 puntos base. Es la primera vez desde 1993 que varios gobernadores disienten en una decisión sobre tasas.

Implicaciones para el mercado:

La atención se centrará ahora en el simposio anual de Jackson Hole, en agosto, donde históricamente el presidente de la Fed ofrece señales sobre el rumbo de la política monetaria. El mercado aún espera un recorte en septiembre, que llevaría la tasa al rango de 4.00%–4.25%.

Expectativas para la tasa de fondos federales

Fuente: JP Morgan